[ad_1]

Muitos investidores de alta renda buscam maximizar seus ganhos no mercado financeiro e proteger o seu patrimônio, e uma das opções mais populares é o Tesouro Direto.

Mas o quanto exatamente rendem grandes quantias investidas nesse instrumento de renda fixa?

Este conteúdo é dedicado a responder essa pergunta, fornecendo uma visão clara sobre os retornos que podem ser obtidos ao investir R$ 100 mil, R$ 300 mil e R$ 500 mil nos títulos públicos.

Para aqueles com patrimônio elevado, compreender o potencial de rendimento é essencial para tomar decisões financeiras sábias.

Além disso, você alinha suas estratégias de investimento com as metas de crescimento de patrimônio. Vamos lá?

Quais são os títulos do Tesouro Direto e suas rentabilidades?

Antes de saber quanto rende 100 mil reais no Tesouro Direto ou qualquer outro valor, é preciso conhecer os títulos disponibilizados pelo governo brasileiro ao mercado.

Basicamente, eles vão apresentar 3 formas de rentabilidade: prefixada (os juros são fixos do começo ao fim da aplicação), atrelada à Selic (taxa básica de juros) ou à inflação (o IPCA é usado como referência para o cálculo).

Vamos conhecer mais sobre eles a seguir.

Tesouro prefixado

O Tesouro Prefixado é um título de renda fixa no Tesouro Direto em que a taxa de juros é definida no momento da compra, oferecendo uma rentabilidade fixa até o vencimento.

Isso significa que o investidor já sabe quanto receberá ao final do prazo de investimento, independentemente das oscilações das taxas de juros no mercado, nem mesmo da inflação.

Por exemplo: 10% ao ano, 7% ao ano e por aí vai. Essa taxa não muda e, por isso, é mais procurado em estratégias de curto prazo, quando é possível ter uma estimativa da Selic e da inflação esperada.

Quanto maior for a taxa de juros no momento da compra, maior será o rendimento do título. Portanto, a rentabilidade desta modalidade é determinada pela diferença entre a taxa de juros contratada e o valor investido.

Tesouro IPCA

Bom para preservar o dinheiro contra a inflação, o Tesouro IPCA é um título que oferece uma rentabilidade baseada na variação da inflação (IPCA) mais uma taxa de juros predefinida.

Isso significa que o investidor terá seu capital corrigido conforme a inflação, o que protege o poder de compra e ainda receberá uma taxa de juros anual. A rentabilidade total é a soma desses dois componentes.

Exemplo: Se você investe em um Tesouro IPCA que paga IPCA + 4% ao ano e a inflação acumulada no período é de 3%, seu rendimento será 7% (3% de IPCA + 4% de taxa de juros).

Por falar na inflação, confira sua oscilação nos últimos anos:

Tesouro Selic

Bastante popular no mercado pela liquidez diária, o Tesouro Selic tem sua rentabilidade atrelada à taxa Selic, a taxa de juros básica da economia brasileira.

Isso significa que ele oferece uma rentabilidade próxima à variação da taxa Selic mais uma taxa prefixada.

Por exemplo: se você investir R$100.000 em um Tesouro Selic com uma taxa próxima à Selic, e a Selic estiver em 10% ao ano, seu investimento renderá cerca de 10% ao ano, ou seja, R$ 10.000 no primeiro ano. Além disso, entra o valor da taxa prefixada. ou seja, Selic + X%.

Assim, se a Selic aumentar, seus rendimentos também aumentam, e se ela cair, seus rendimentos diminuem. É um investimento considerado de baixo risco e alta liquidez.

Veja os últimos movimentos recentes da taxa básica de juros:

Tesouro RendA+

Também relacionado à inflação, o Tesouro RendA+ (NTN-B1) é um novo título público criado pelo Tesouro Nacional para complementar a aposentadoria dos brasileiros.

Ele possui um rendimento acima da inflação (IPCA + taxa fixa) e, na data de vencimento, o investidor receberá, ao invés de todo o montante, ganha o valor acumulado em pagamentos mensais corrigidos monetariamente ao longo de 20 anos.

Portanto, esse título é recomendado para aqueles que desejam investir por décadas. Caso haja necessidade de utilizar o dinheiro em até 20 anos, veja outras opções de títulos com prazos de vencimento curtos.

Tesouro Educa+

O Tesouro Educa+ é uma ótima oportunidade para as famílias investirem no futuro educacional de seus filhos. Esse título público atua como um verdadeiro aliado, garantindo uma remuneração vinculada ao IPCA e proteção contra a inflação.

Ao investir na acumulação de títulos ao longo de um determinado período, quando chegar a hora do seu filho entrar na universidade, ele poderá usufruir dos benefícios mensalmente, durante os 5 anos da graduação.

Com valores acessíveis, a partir de R$30 por mês, é possível começar a investir entre os 3 e 18 anos, seja desde o nascimento ou durante o Ensino Fundamental.

Como escolher o melhor título público?

Para o investidor de alta renda, algumas dicas são fundamentais ao escolher entre os títulos do Tesouro que citamos anteriormente:

- Avalie seu objetivo financeiro.

- Considere o prazo de investimento.

- Analise a taxa de juros.

- Diversifique seus investimentos.

- Mantenha-se informado sobre a marcação a mercado.

- Verifique as condições do mercado e economia e perspectivas.

- Esteja ciente da tributação envolvida.

- Analise o custo de oportunidade.

- Consulte um assessor financeiro.

- Acompanhe a política monetária e a inflação do país.

Simulador de investimentos no Tesouro Direto

O simulador de investimentos da Mobills é uma ferramenta valiosa para investidores, especialmente aqueles de alta renda que buscam investir no Tesouro Direto.

Com essa ferramenta, é possível calcular as projeções de rendimento dos diferentes títulos, além do Tesouro Direto, considerando suas características e prazos.

Isso ajuda o investidor a tomar decisões informadas e alinhadas com seus objetivos, garantindo que os investimentos estejam alinhados com suas expectativas de rentabilidade e segurança.

Quanto rendem R$ 100, 300 e 500 mil no Tesouro Direto?

Com exceção dos títulos prefixados, não é possível saber de antemão exatamente quanto vai render R$ 100 mil, 300 mil ou 500 mil no Tesouro Direto, isso por que dependemos dos valores da inflação e da Selic que estão sempre mudando.

Contudo, é possível fazer esse exercício olhando para o passado e verificar o que teria acontecido se você atrelasse seu dinheiro a esses indexadores.

Observe, na tabela abaixo, qual seria o rendimento nos últimos 10 anos (corrigindo pela Selic e pelo IPCA):

| Investimento (2013-2022) | Selic | Inflação (IPCA) |

| R$ 100 mil | R$ 231.763,93 | R$ 179.713,38 |

| R$ 300 mil | R$ 695.291,78 | R$ 539.139,09 |

| R$ 500 mil | R$ 1.158.819,63 | R$ 898.565,15 |

A inflação acumulada nesse período foi de 79,71%. Para a Selic, a variação foi de 131,76%.

Lembrando que a rentabilidade passada não é garantia de que o mesmo acontecerá no futuro.

Atualmente, considerando a Selic em 11,25% ao ano, R$ 300 mil no Tesouro Direto, por exemplo, retornam R$ 33.750 de rentabilidade anual, a considerar o efeito dos impostos e dos juros compostos.

Aliás, para esses cálculos inflacionários, você pode usar a calculadora de inflação do IBGE ou a Calculadora de Inflação da Mobills.

Para os 5 últimos anos fechados, o resultado seria o seguinte:

| Investimento (2018-2022) | Selic | Inflação (IPCA) |

| R$ 100 mil | R$ 136.002,06 | R$ 131.681,94 |

| R$ 300 mil | R$ 408.006,18 | R$ 395.045,83 |

| R$ 500 mil | R$ 680.010,30 | R$ 658.409,71 |

A Selic nos últimos 5 anos acumulou 36,00%. Já a inflação foi de 31,68%.

Lembrando ainda que você pode fazer essas correções utilizando a Calculadora do Cidadão do Banco Central e descobrir o rendimento da Selic, CDI, Poupança e correção inflacionária.

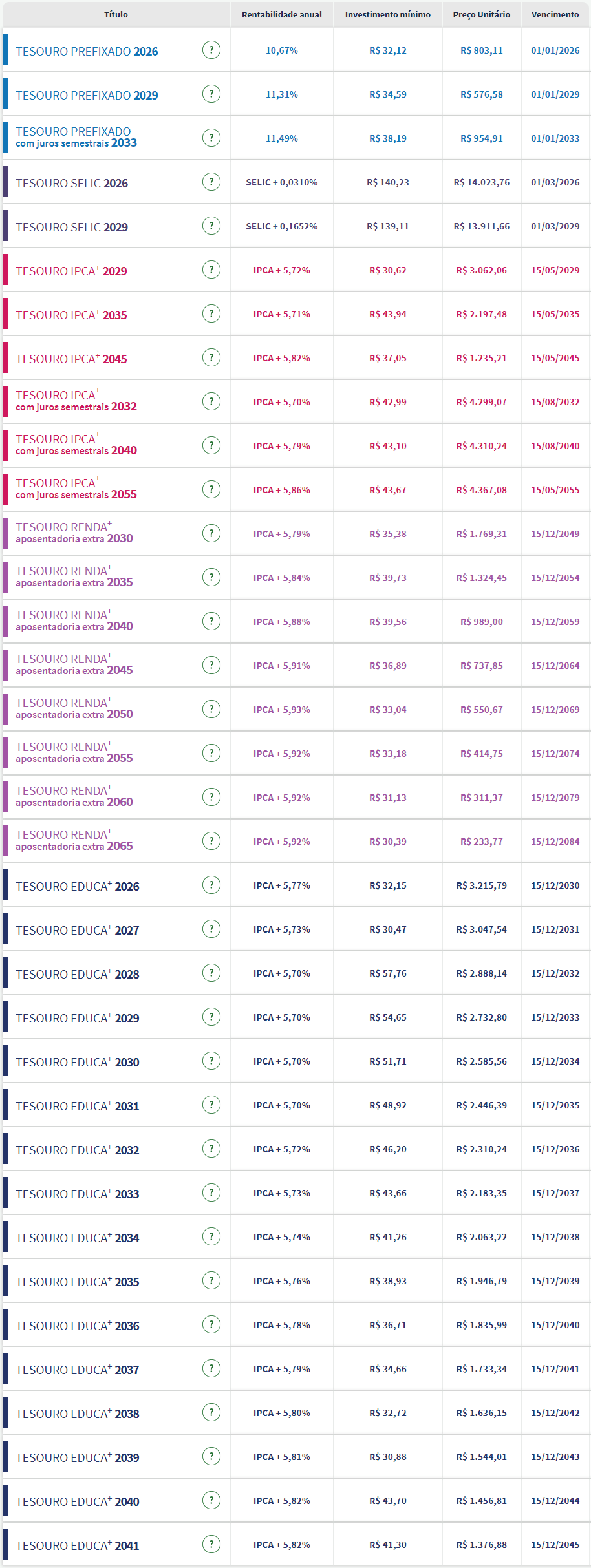

Confira, na tabela abaixo, qual é o rendimento dos principais títulos. Lembre-se sempre de consultar os valores atualizados, pois mudam constantemente, no site do Tesouro Nacional.

Vale a pena investir R$ 100 mil ou mais no Tesouro Direto?

Assim sendo, investir R$ 100 mil ou mais em uma carteira de títulos públicos com diferentes prazos e rentabilidades é uma estratégia vantajosa para o investidor de alta renda por diversos motivos.

Primeiramente, essa abordagem permite a diversificação, mitigando riscos associados a variações de mercado.

Ao escolher títulos com diferentes vencimentos e rendimentos, o investidor pode equilibrar a segurança e o potencial de retorno.

Além disso, investir nessa faixa de valor geralmente oferece vantagens, como estratégias que maximizem o rendimento total da carteira.

Ademais, títulos públicos também são considerados investimentos seguros, o que é essencial para investidores de alta renda que buscam preservar e aumentar seu patrimônio.

Por fim, o investimento em títulos públicos é acessível e oferece liquidez, permitindo ajustes conforme as condições do mercado ou suas necessidades financeiras.

Para terminar, o investidor de alta renda que utiliza uma conta Santander Select tem acesso a estratégias diferenciadas no Tesouro Direto. Isso por que a plataforma oferece uma ampla gama de títulos públicos e opções de investimento.

A assessoria especializada oferecida pelo Santander Select auxilia na escolha dos melhores títulos e na elaboração de estratégias personalizadas.

Com isso, visando maximizar os ganhos e minimizar riscos, proporciona ao investidor a oportunidade de extrair o melhor desse produto.

Tarifas da conta

3 meses grátis!

Produtos disponíveis

Cartão de Crédito, Empréstimos, Financiamentos, Investimentos

-

Tarifas da conta

- 3 meses grátis!: Após os 3 meses, você pode manter a isenção no valor do pacote Select de acordo com o volume dos seus investimentos ou pagando R$ 99,95/mês. Gratuidade na tarifa mensal do pacote de serviços ao concentrar a partir de R$ 150 mil em investimentos elegíveis.

-

Benefícios da conta

- Isenção de tarifas: Em transferências internacionais, saques, compra e venda de moedas

- Atendimento personalizado: Além de assessoria com especialistas

- Programa de pontos Esfera ou Membership Rewards: Clientes Select contam com cartões que pontuam mais no programa Esfera, além da possibilidade de juntar pontos no Membership Rewards se for um cartão American Express

- Espaços Select: Mais de 200 espaços de atendimento com conforto e privacidade.

- 50% de redução na anuidade: Clientes Select contam com redução de 50% no valor da anuidade em cartões selecionados

- Chat Exclusivo: Disponível 24h por dia

- Anuidade ZERO por 12 meses no cartão Unique: Se contratado em 90 dias após abertura da conta

- Acesso a Salas VIP no Brasil e no mundo: Os cartões Santander Select oferecem acesso em diversas salas VIP no Brasil e pelo mundo.

-

Documentos necessários

- Documento de identidade: RG ou CNH

- Número de CPF: CPF

[ad_2]

Source link